Wat zijn Maker- en Taker-vergoedingen? – Uitleg over de handelskosten voor cryptocurrency

Wanneer u munten van uw portemonnee naar uw wisselrekening overboekt, betaalt u een aantal kosten (stortingskosten). Evenzo, wanneer u munten van uw uitwisselingsportefeuille naar uw persoonlijke portefeuille opneemt, betaalt u een aantal kosten (opnamekosten). Dit zijn niets anders dan netwerkkosten die u vaak betaalt aan de cryptocurrency-mijnwerkers en niet aan de exchange. Maar er zijn zoiets als handelskosten die u aan de beurs betaalt voor elke succesvolle transactie. Hoewel deze handelskosten verschillen; de meeste populaire cryptocurrency-uitwisselingen gebruiken een algemeen systeem dat het maker / taker-model wordt genoemd.

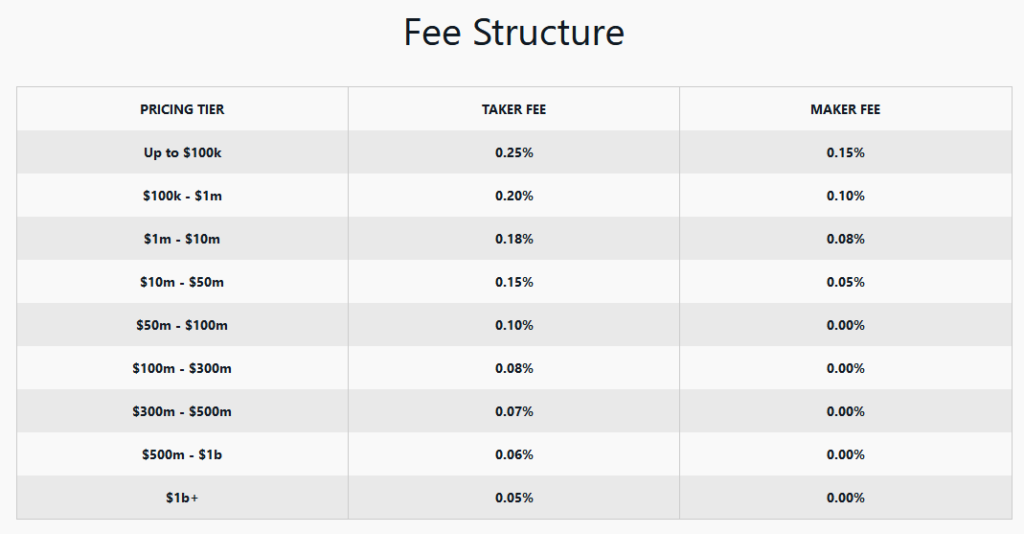

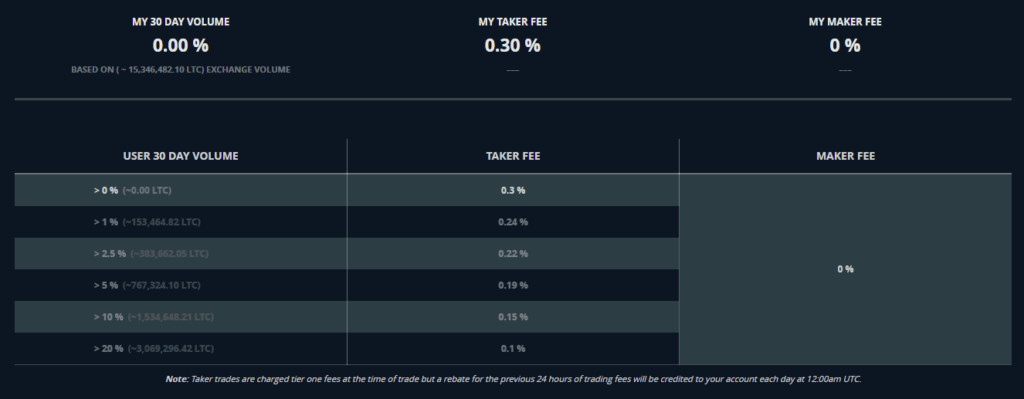

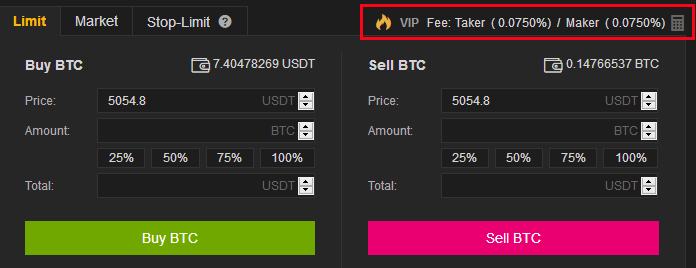

Is dit je niet opgevallen op Binance en sommige andere beurzen waar ze maker- en taker-vergoedingen hebben die als volgt zijn gestructureerd; verschillende vergoedingen in rekening brengen voor makers en nemers?

Cryptocurrency-uitwisselingen die het maker / taker-vergoedingsmodel gebruiken, rekenen vaak weinig tot geen kosten voor de maker-orders (limietorders) en een iets hogere vergoeding voor taker-orders (marktorders). Het is erg belangrijk dat u dit begrijpt, want wanneer u een handelsorder op een beurs plaatst, valt u in een van de twee categorieën: u bent een maker of een nemer. Dus wat zijn de vergoedingen voor makers en nemers en wat betekent het om maker en nemer te zijn? Waarom gebruikt cryptocurrency-uitwisseling dit model? Hier leggen we alles in detail uit.

Wat zijn Maker Fees en Taker Fees?

Uitwisselingen kosten maker- en taker-vergoedingen van de gebruikers, afhankelijk van hun handelstype. Om dit te begrijpen, moeten we eerst de twee gangbare handelstypen begrijpen, namelijk limietorders en marktorders.

Limietorders (Makers): Limietorders zijn orders waarbij gebruikers proberen om lager te kopen dan de huidige marktprijs en hoger te verkopen dan de huidige marktprijs. Met andere woorden, ze stellen een maximumprijs vast voor uw kooporders en een minimumprijs voor uw verkooporders. Dit soort orders worden niet meteen uitgevoerd. In plaats daarvan moet de handelaar wachten tot een gebruiker (koper of verkoper) klaar is om zijn verkoopprijs te accepteren.

Marktorders (afnemers): Marktorders zijn orders waarin gebruikers handelen (munten kopen / verkopen) tegen de huidige marktprijs. Gebruikers die marktorder gebruiken, zijn degenen die uw handelsaanbiedingen onmiddellijk accepteren. Dit soort transacties is snel en eenvoudig, waarbij de bestellingen onmiddellijk worden uitgevoerd tegen de best beschikbare prijs.

Afhankelijk van het bovenstaande handelstype wordt er een kleine vergoeding of geen vergoeding in rekening gebracht. Als u een gebruiker bent die limietorders instelt, wordt de maker fee in rekening gebracht. Als u een gebruiker bent die marktorders instelt, wordt u de taker-vergoeding in rekening gebracht. Bij de meeste cryptocurrency-uitwisselingen zijn de maker fees meestal nul of lager dan de taker fees. Waarom is dat? Het is omdat makers liquiditeit aan de beurs verschaffen, terwijl de afnemers liquiditeit van de beurs wegnemen.

Makers vs Takers – Wie zijn Makers en Takers?

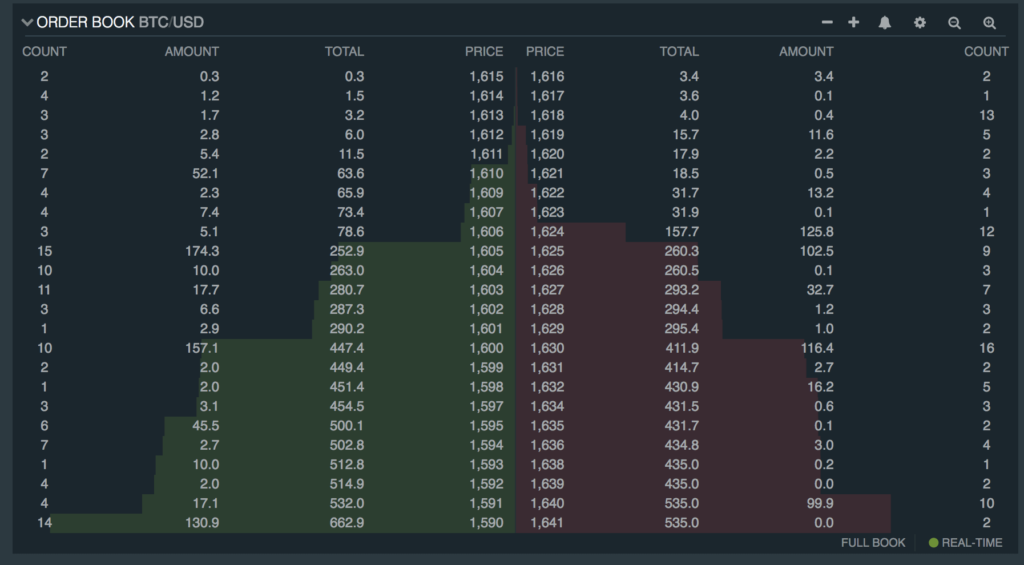

Om het concept van maker en nemer te begrijpen, moet u eerst het orderboek begrijpen, dat niets anders is dan de lijst met alle orders voor een bepaald handelspaar. Het orderboek bevat zowel kooporders als verkooporders.

Verwar het nu niet met kopers en verkopers. ‘Maker’ en ‘Taker’ vertegenwoordigen geen kopers en verkopers. Maker / taker-kosten zijn van toepassing op zowel kooporders als verkooporders.

Makers zijn gebruikers die orders plaatsen in het orderboek, de omvang van het orderboek vergroten en zo de liquiditeit voor de beurs vergroten. Terwijl afnemers gebruikers zijn die orders uit het orderboek halen, verkleinen ze de omvang van het orderboek en verbruiken ze liquiditeit.

Marktmaker:

- Koop bestelling: als u een kooporder (limit buy) plaatst onder de huidige verkoopmarktprijs, dan bent u een maker.

- Verkoop bestelling: Als u een verkooporder (limietverkoop) plaatst boven de huidige tickerprijs, bent u nog steeds een maker.

In beide bovenstaande voorbeelden ben jij de maker. Of het nu gaat om kopen of verkopen; u plaatst een order met een prijs die afwijkt van de huidige marktprijs, vandaar dat uw order (gedeeltelijk of volledig) in het marktorderboek komt. In dit geval voegt u liquiditeit toe aan het orderboek en betaalt u dus de maker fee.

Nu wordt uw limietorder niet onmiddellijk gevuld. Orders die in het orderboek staan, worden alleen uitgevoerd als iemand (marktnemer) deze matcht. Als niemand bereid is uw prijs te accepteren, bereikt de markt uw limietprijs niet en wordt uw order niet uitgevoerd. Het blijft daar totdat het wordt gevuld, of verloopt, of u annuleert het.

Marktnemer:

- Koop bestelling: Als u een kooporder plaatst (marktkoop) door onmiddellijk te matchen met de order die beschikbaar is in het orderboek, dan bent u een nemer.

- Verkoop bestelling: Evenzo, als u een verkooporder plaatst (marktverkoop) door de bestaande kooporder uit het orderboek te matchen, bent u nog steeds een nemer.

Takers zijn degenen die bereid zijn hun order (kopen / verkopen) onmiddellijk uit te voeren tegen de huidige beste marktprijs. De bestellingen van marktafnemers komen nooit in het orderboek terecht, maar komen overeen met de prijs die al in het orderboek staat vermeld. Omdat ze aanbiedingen uit het orderboek halen, worden ze afnemers genoemd en betalen ze daarom afnemersvergoeding. Om marktdeelnemer te worden, moet men bereid zijn de laagste koopprijs te betalen om te verkopen en de hoogste verkoopprijs om te kopen.

Oké! Maar waarom de taker-vergoedingen meestal hoger zijn dan de maker-vergoedingen en hoe profiteert de uitwisseling van dit model??

Waarom cryptocurrency-uitwisselingen het maker / taker-model gebruiken?

Zoals we al zeiden, helpen makers de markt te maken door liquiditeit aan de beurs toe te voegen, terwijl afnemers volume wegnemen uit het orderboek van de beurs. Laten we, om dit te begrijpen, de volgende situatie bekijken:

Limiet kooporder (Maker): Stel je voor dat je 1 BTC gaat kopen van een beurs die gebruikmaakt van een maker / taker-vergoedingsstructuur. De huidige marktprijs (wisselkoers) van Bitcoin is $ 5020. Laten we nu zeggen dat u aanneemt dat de prijs van Bitcoin op een gegeven moment zal dalen tot $ 4700 en dus stelt u een limietinkooporder in op $ 4700. Door nu extra BTC aan het orderboek van de beurs toe te voegen, voorziet u de beurs van liquiditeit. Dit zal helpen om meer volume naar de beurs te brengen en dus de algehele handelservaring voor andere gebruikers te verbeteren. In dit geval betaalt u makersvergoedingen die gewoonlijk lager zijn dan de takervergoedingen.

Marktkooporder (Taker): Laten we ons nu eens voorstellen dat u onmiddellijk BTC wilt kopen en dat u in orde bent om de huidige marktprijs te betalen. U plaatst een kooporder voor $ 5020. Omdat het de huidige verkoopprijs is en deze al in het orderboek staat; uw bestelling wordt onmiddellijk gevuld. Hier in dit voorbeeld voegt u niets toe aan het orderboek. In plaats daarvan wordt liquiditeit verwijderd plus de mogelijkheid voor iemand anders om BTC tegen die prijs te kopen. In dit geval betaalt u de taker-vergoedingen.

Voordelen van maker / taker fee-model

Alle cryptocurrency-uitwisselingen tonen interesse in meer verkeer. Hoe meer gebruikers er zijn, hoe meer de handel zal plaatsvinden, wat op zijn beurt meer inkomsten voor de uitwisseling zal genereren. De reden waarom het model van de maker / taker-vergoeding van de exchange implementeert, is dat het de handelsactiviteit stimuleert. Makers worden niet vaak in rekening gebracht omdat ze voor liquiditeit zorgen. Aan de andere kant worden afnemers in rekening gebracht (iets meer dan makers) omdat ze de liquiditeit wegnemen.

Met een lage of 0% maker fee moedigt de uitwisseling gebruikers aan om bestellingen in de boeken te plaatsen in plaats van bestellingen weg te nemen uit het boek.

Oké, kopen waarom zou iemand de taker-vergoedingen betalen als ze minder of geen vergoedingen (maker-vergoedingen) kunnen betalen door een limietorder te creëren?

Waarom een marktorder en geen limietorder?

Wanneer u een marktorder plaatst, betekent dit dat u bereid bent om zo snel mogelijk munten te kopen / verkopen. Beurzen willen een premie vragen aan degenen die bereid zijn snel te handelen. Nu is de vraag waarom iemand de taker-vergoedingen betaalt als ze een limietorder kunnen creëren met een klein verschil dan de marktprijs die hoe dan ook wordt gevuld?

Laten we nu een ander voorbeeld bekijken. Bitcoin wordt momenteel verhandeld voor $ 5020 en een gebruiker is bereid om winst te nemen door een limiet-kooporder te plaatsen op $ 5010. Zoals u kunt zien, is het verschil met de huidige handelsprijs en de bestelling van de gebruiker slechts enkele dollars. Als deze order succesvol is, wordt dit een take profit order genoemd. Er is echter geen garantie dat deze limietaankooporder wordt gevuld. Stel je nu voor wat er gebeurt als de prijs van Bitcoin geleidelijk stijgt tot $ 6000 of zelfs meer dan dat. De gebruikers die een bestelling kopen, zullen $ 5010 bedragen en ze moeten wachten tot de prijs daalt.

Gebruikers plaatsen normaal gesproken marktorders om het risico te vermijden dat ze de invoer volledig missen. Ze betalen prima een iets hogere handelsvergoeding om zichzelf te beschermen tegen plotseling verlies.

Verschil tussen maker en nemer

| Pogingen om lager te kopen dan het huidige beste bod. | Voer transacties uit tegen prijzen die gelijk zijn aan of hoger zijn dan de huidige beste aanbieding. |

| Pogingen om hoger te verkopen dan het huidige beste bod. | Verkoopt tegen prijzen die gelijk zijn aan of lager zijn dan de huidige beste aanbieding. |

| Makers zijn handelaars die het lange spel spelen. | Takers zijn gebruikers die onmiddellijk transacties uitvoeren. |

| Makerorders blijven vaak in het orderboek totdat ze worden uitgevoerd. | Taker-orders worden direct uit het orderboek uitgevoerd. |

| Makers geven de voorkeur aan de uitwisseling door liquiditeit toe te voegen. | Takers vermijden stop loss door een kleine handelsvergoeding te betalen. |

Wat ben je nu? Ben je een maker of een nemer?

Facebook

Facebook Pinterest

Pinterest